El coeficiente Beta es una medida de sensibilidad o correlación de un valor Valores negociables Los valores negociables son instrumentos financieros a corto plazo sin restricciones que se emiten para valores de renta variable o valores de deuda de una empresa que cotiza en bolsa. La empresa emisora crea estos instrumentos con el propósito expreso de recaudar fondos para financiar aún más las actividades comerciales y la expansión. o una cartera de inversiones a los movimientos en el mercado en general. Podemos derivar una medida estadística del riesgo comparando los rendimientos de un valor / cartera individual con los rendimientos del mercado en general e identificar la proporción de riesgo que se puede atribuir al mercado.

Riesgo sistemático vs no sistemático

Podemos pensar en el riesgo no sistemático como riesgo "específico de la acción" y el riesgo sistemático como riesgo de "mercado general". Si solo tenemos una acción en una cartera, el rendimiento de esa acción puede variar enormemente en comparación con la ganancia o pérdida promedio del mercado en general, como lo refleja un índice de acciones importante como el S&P 500. Sin embargo, a medida que continuamos agregando más la cartera, los rendimientos de la cartera comenzarán gradualmente a parecerse más a los rendimientos del mercado general. A medida que diversificamos nuestra cartera de acciones, se reduce el riesgo no sistemático “específico de la acción”.

Riesgo sistemático Riesgo sistemático El riesgo sistemático es la parte del riesgo total que es causado por factores fuera del control de una empresa o individuo específico. El riesgo sistemático es causado por factores externos a la organización. Todas las inversiones o valores están sujetos a un riesgo sistemático y, por lo tanto, es un riesgo no diversificable. es el riesgo subyacente que afecta a todo el mercado. Grandes cambios en las variables macroeconómicas, como las tasas de interés, la inflación, el PIB Fórmula del PIB La fórmula del PIB consiste en el consumo, el gasto público, las inversiones y las exportaciones netas. En esta guía, desglosamos la fórmula del PIB en pasos. El Producto Interno Bruto (PIB) es el valor monetario, en moneda local, de todos los bienes y servicios económicos finales producidos en un país durante un período de tiempo específico. , o divisas,son cambios que afectan al mercado en general y que no pueden evitarse mediante la diversificación. El coeficiente Beta relaciona el riesgo sistemático del “mercado general” con el riesgo no sistemático “específico de la acción” al comparar la tasa de cambio entre los rendimientos del “mercado general” y los rendimientos “específicos de la acción”.

El modelo de fijación de precios de activos de capital (CAPM)

Modelo de valoración de activos de capital Modelo de valoración de activos de capital (CAPM) El modelo de valoración de activos de capital (CAPM) es un modelo que describe la relación entre el rendimiento esperado y el riesgo de un valor. La fórmula CAPM muestra que el rendimiento de un valor es igual al rendimiento libre de riesgo más una prima de riesgo, basada en la beta de ese valor (o CAPM) describe los rendimientos de las acciones individuales en función de los rendimientos generales del mercado.

Se puede pensar en cada una de estas variables utilizando el marco pendiente-intersección donde Re = y, B = pendiente, (Rm - Rf) = x, y Rf = intersección con el eje y. Las ideas importantes que se pueden obtener de este marco son:

- Se espera que un activo genere al menos la tasa de rendimiento libre de riesgo.

- Si la Beta de una acción o cartera individual es igual a 1, entonces el rendimiento del activo es igual al rendimiento promedio del mercado.

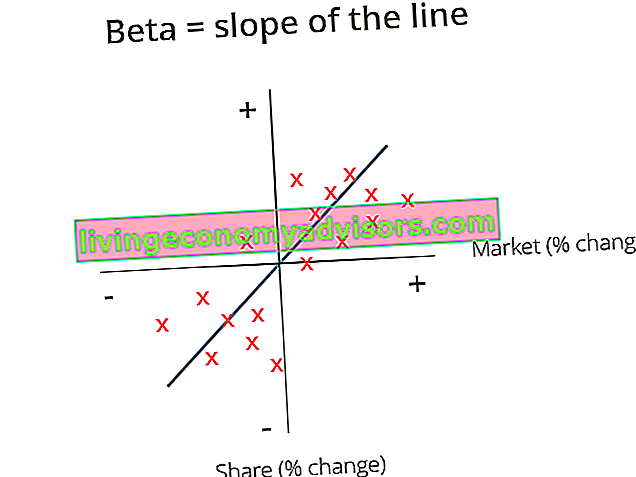

- El coeficiente Beta representa la pendiente de la línea de mejor ajuste para cada par de exceso de retorno Re - Rf (y) y Rm - Rf (x).

En el gráfico anterior, representamos el exceso de rendimiento de las acciones sobre el exceso de rendimiento del mercado para encontrar la línea de mejor ajuste. Sin embargo, observamos que esta acción tiene un valor de intercepción positivo después de contabilizar la tasa libre de riesgo. Este valor representa Alfa, o el rendimiento adicional esperado de la acción cuando el rendimiento del mercado es cero.

Cómo calcular el coeficiente beta

Para calcular la Beta de una acción o cartera, divida la covarianza del exceso de rendimiento de los activos y el exceso de rendimiento del mercado por la variación del exceso de rendimiento del mercado sobre la tasa de rendimiento libre de riesgo:

Ventajas de usar el coeficiente beta

Uno de los usos más populares de Beta es estimar el costo de capital (Re) en modelos de valoración. El CAPM estima la Beta de un activo basándose en un solo factor, que es el riesgo sistemático del mercado. El costo de capital derivado del CAPM refleja una realidad en la que la mayoría de los inversionistas tienen carteras diversificadas a partir de las cuales se ha diversificado con éxito el riesgo no sistemático.

En general, CAPM y Beta proporcionan un método de cálculo fácil de usar que estandariza una medida de riesgo en muchas empresas con estructuras de capital y fundamentos variados.

Desventajas de usar el coeficiente beta

El mayor inconveniente de utilizar Beta es que se basa únicamente en los rendimientos pasados y no tiene en cuenta la nueva información que pueda afectar los rendimientos en el futuro. Además, a medida que se recopilan más datos de rendimiento con el tiempo, la medida de Beta cambia y, posteriormente, también lo hace el costo del capital.

Si bien el riesgo sistemático inherente al mercado tiene un impacto significativo en la explicación de la rentabilidad de los activos, ignora los factores de riesgo no sistemáticos que son específicos de la empresa. Eugene Fama y Kenneth French agregaron un factor de tamaño y un factor de valor al CAPM, utilizando fundamentos específicos de la empresa para describir mejor la rentabilidad de las acciones. Esta medida de riesgo se conoce como el modelo francés de 3 factores de Fama.

Otros recursos

Las valoraciones y el análisis de las inversiones de cartera es un trabajo fundamental para muchos analistas financieros. Para obtener más información sobre los métodos y análisis de valoración, los siguientes recursos financieros pueden ser útiles.

- Métodos de valoración Métodos de valoración Al valorar una empresa como empresa en funcionamiento, se utilizan tres métodos de valoración principales: análisis DCF, empresas comparables y transacciones precedentes. Estos métodos de valoración se utilizan en banca de inversión, investigación de acciones, capital privado, desarrollo corporativo, fusiones y adquisiciones, adquisiciones apalancadas y finanzas.

- Beta sin apalancamiento Beta sin apalancamiento / Beta de activos Beta sin apalancamiento (Beta de activos) es la volatilidad de los retornos de una empresa, sin considerar su apalancamiento financiero. Solo tiene en cuenta sus activos. Compara el riesgo de una empresa sin apalancamiento con el riesgo del mercado. Se calcula tomando el valor beta del capital social y dividiéndolo por 1 más la deuda ajustada por impuestos al capital.

- Costo promedio ponderado de capital WACC WACC es el costo promedio ponderado de capital de una empresa y representa su costo combinado de capital, incluyendo capital y deuda. La fórmula WACC es = (E / V x Re) + ((D / V x Rd) x (1-T)). Esta guía proporcionará una descripción general de qué es, por qué se usa, cómo calcularlo y también proporciona una calculadora WACC descargable.

- Inversión: una guía para principiantes Inversión: una guía para principiantes La guía de Finanzas para inversiones para principiantes le enseñará los conceptos básicos de la inversión y cómo comenzar. Conozca las diferentes estrategias y técnicas de negociación y los diferentes mercados financieros en los que puede invertir.